2年ぶりの為替介入はあるのか?1ドル155円の防衛戦は前途多難 2024年4月17日

為替介入がX(旧ツイッター)でトレンド入りするほど話題となっています。もし、1ドル155円を超えるとオプションの権利消滅や為替予約の取り直しに絡んでドル高・円安が加速するとの観測があり、プラザ合意後の戻り高値160.20円(1990年6月)を目指して上昇に弾みが付くのではとの憶測も出ています。そうした中、市場には政府・日銀が155.00円を「防衛ライン」としてドル売り・円買い介入を実施するとの見方が広がりつつあります。来るべき介入に備えて過去の事例を復習しておきましょう。

記憶に新しい2022年秋のドル売り・円買い介入

まず、記憶に新しいのは一昨年2022年9月および10月のドル売り・円買い介入です。この時は、①9月22日に1ドル145円90銭付近で2兆8382億円を投入。一時1ドル140.35円前後まで5円余り急落しました。それでも円安は止まらず、②約1カ月後の10月21日には5兆6202億円を投じて151.95円付近から146.16円付近まで、やはり5円強押し下げました。そして、③続く24日は月曜日の朝という薄商いの時間帯を狙ったことで、比較的少ない7296億円という金額で149.71円付近から145.45円前後まで4円あまり押し下げました。この一連のドル売り・円買い介入で9兆1880億円を投じたことになりますが、一回(1日)あたりの金額はバラバラ。政府・日銀としては、介入にあたっては金額ではなくドル/円を5円程度押し下げることを狙っていたように見えます。次の介入もそうだと言い切ることはできませんが、5円幅というのはひとつの目安になるのではないでしょうか。仮に155円直下で介入発動となれば、一時的にせよ150円を割り込む水準までドルを売り続ける可能性があると言えそうです。ただし、為替介入では相場のトレンドを変えることはできないというのが定説で、ましてや日本単独の介入では効果がどれほど持続するかは不透明と言わざるを得ません。

ドル売り・円買い介入は制約が多い

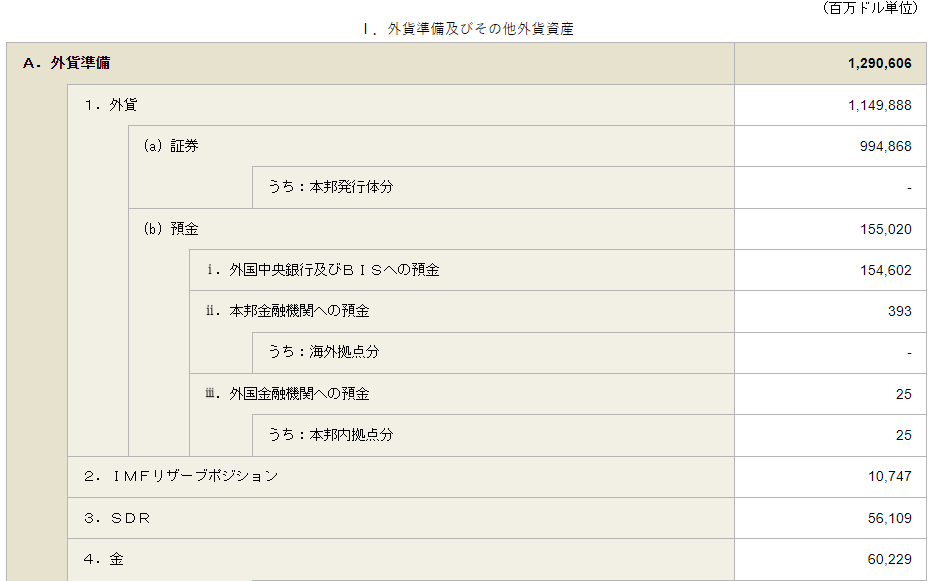

そうなると、気になるのは介入するための手持ちのドルがいくらあるのかという点です。2024年3月末時点で日本が保有する外貨準備高は1兆2906億ドル≒194兆円。金(ゴールド)などを除いた「外貨」に分類されるのは1兆1498億ドルです。そのうち、「証券(米国債中心と思われる9948億ドル)」を売却することなくすぐに使える「預金」は1550億ドルで約23兆円です。「預金」だけでは2022年秋の一連の介入を2-3回しかできない計算になります。もちろん、「証券」を売却すればいい話ですが、日本政府の米債売りで長期金利が上昇する上に、為替介入でドルを押し下げられるわけですから、米国が快く思わないのは容易に想像がつきます。少額なら黙認してもらえても、米国債を大量に売却して大量にドル売りを行うのは難しいのではないでしょうか。

財務省の「外国為替平衡操作の実施状況」のデータによれば、1991年5月以降、一昨年2022年10月までの期間中、ドル円相場に介入したのは354回でした(1日に複数回実施しても1回でカウント)。うち、ドル買い・円売りが319回、ドル売り・円買いが35回です。圧倒的にドル買い・円売り介入のほうが多いのは、「円高」が問題だった時期が長かったためですが、ドル売り・円買い介入には制約が多いことも影響していると思われます。なお、1995年5月以降の合計介入金額は93兆8911億円で、うちドル買い・円売りが79兆8237億円、ドル売り・円買いが14兆674億円。金額的にも大きな開きがあります。また、1回(1日)あたり最大のドル買い・円売り介入は2011年10月31日の8兆722億円で、ドル売り・円買い介入は2022年10月21日の5兆6202億円でした。ここからは、政府・日銀の「できれば節約したい」という思いが透けて見えます。政府・日銀による1ドル155円を巡る防衛戦は前途多難というしかありません。